El desarrollo de las aerolíneas low cost en el mundo fue un proceso natural en la medida en que los viajes por avión dejaron de ser un lujo para convertirse en algo casi cotidiano al punto de posicionar finalmente a la aviación, como un medio masivo de transporte. En la medida, también, en que el valor del pasaje comenzó a ser un elemento decisorio al momento de elegir una compañía y la eficiencia, en todo el proceso, la llave para alcanzar este último y supremo objetivo: aerolíneas que, sin perder lo esencial, como es transportar pasajeros con seguridad entre dos puntos, lo puedan hacer con tarifas accesibles.

Si bien hay adelantados o pioneros, como en la mayoría de los fenómenos sociales, el crecimiento de las low cost no fue parejo en todo el mundo. Argentina, por ejemplo, fue uno de los últimos países en generar las condiciones para que, pese a la extensión de su territorio y la baja relación de viajeros por habitantes, comenzaran a funcionar. ¿Cuáles eran las barreras que lo impedían? ¿Ya fueron superadas?

En esta nota buscaremos desentrañar este fenómeno en la Argentina, de aerolíneas bien aceptadas por el público, pero rechazadas por buena parte del pensamiento político y por los ancestrales gremios aeronáuticos.

Un poco de historia:

Al final de la Segunda Guerra Mundial, la cantidad de aviones y pilotos cesantes más la necesidad de reconstruir la operatividad de las empresas que durante la conflagración transportaban tropas o pertrechos, generó un tremendo auge en la industria aérea con la creación de muchas y nuevas compañías comerciales. Además, cada país, reivindicó la importancia de tener una aerolínea que los representara en el mundo, tanto en lo comercial como en la integración de sus habitantes. Una aerolínea de “bandera” significaba soberanía, poder e integración al mundo. Por eso, los nombres se asociaban al país que representaban, lo colores a los de las banderas y hasta, en algunas monarquías, los símbolos de las casas reinantes.

Está claro que, para estas empresas del Estado, el tema rentabilidad no era un factor determinante, ni las tarifas entre compañías un diferencial, algo que la misma IATA se ocupaba de fiscalizar. También de controlar los mercados y proteger a las aerolíneas de bandera, incluidas las de América del Norte, por ejemplo, que eran privadas.

Para el periodista Alejo Marcigliano, autor de “Cielos Baratos. Historia y Presente de las low cost”, los antecedentes de las compañías de bajo costo fueron los sistemas de comercialización de las charteras de entonces que “apostaban a un esquema de tarifas más accesibles por lo que enfrentaban a la férrea oposición del establishment aerocomercial”. Sin embargo, los modelos rápidamente se diferenciaron y algunos visionarios, como Sir Freddie Laker, creador del esquema “Skytrain”, pronto comprendieron que había un mercado para quienes la tarifa era más importante que algunos detalles de confort, servicios o glamour, que esos pasajeros no estaban dispuesto – o no podían – pagar.

Otro pionero fue Donald Burr que con tres Boeing 737 comprados a Lufthansa creo People Express, con base en Newark, que cedió el 30% de las acciones a sus empleados, como una fórmula para mantenerlos motivados, y no ofrecía servicio a bordo, sino que lo cobraba. Pero finalmente fue Herbert Kelleher quien creó en Texas en 1967 Air Southwest, luego Airlines, pero con base en Dallas, la decana de las low cost y el modelo a seguir. En 1993 la aerolínea estaba en 93 de los 100 mercados más importantes de Estados Unidos y dominaba en la mayoría de ellos, según apunta Marcigliano, consolidando el éxito del modelo: excepto en los dos primeros años, SWA nunca dejó de dar ganancias, algo no muy frecuente en esta cambiante industria. Hoy la empresa está entre las cinco que más pasajeros transportan en Estados Unidos.

La convicción de Kelleher era que solo manteniendo los costos lo más controlados posibles se podía brindar tarifas más accesibles a los pasajeros. ¿Cómo se lograba eso? Aviones nuevos, por lo tanto, menos costos de mantenimiento y un uso más intensivo; una flota uniforme más el concepto de nominalidad (el mismo avión con más o menos capacidad), con menos costos de capacitación de tripulantes, stock de repuestos, etc.; configuración de los aviones en una sola clase y alta densidad; de ser posible aeropuertos secundarios; personal altamente motivado y comprometido; y, con el desarrollo de la informática, sin intermediación (ni agencias de viajes, bolseros o GDS); pago adicional por elegir asiento, embarque prioritario, equipaje de mano y en bodega, alimentos y bebidas, boarding impreso al llegar al aeropuerto, etc. Servicios auxiliares que en algunos casos llegan a representar el 50% de los ingresos y que antes estaban incluidos en el precio, los quiera o no el pasajero.

No faltaron quienes aportaron ideas más alocadas o extremas – nunca aplicadas – como cobrar el uso del baño a bordo, (Michael O’Leary, de Ryanair), llevar pasajeros parados o directamente no tener nadie en los aeropuertos y que el pasajero llegue con su boarding y directamente suba al avión. Ídem al desembarcar.

El éxito de Southwest y las otras low cost pioneras hizo que el modelo se extendiera rápidamente en Estados Unidos donde surgieron empresas como JetBlue, Allegiant Air, Frontier Airlines, Spirit Airlines, Sun Country Airlines, US Air Airways; Air Transat y West Jet en Canadá y Volaris y Viva Aerobus en México.

En Europa, donde la irlandesa Raynair (en 1990) y la británica EasyJet (1995) marcaron el camino, ahora se suman compañía como Condor, Eurowings y TUI fly (Alemania), Vueling (España), Wizz Air (Hungría), Air Lingus (Irlanda), Air Baltic (Letonia), Jet2.com y Virgin Atlantic (Gran Bretaña), Pegasus Airlines y SunExpress (Turquía), etc. Luego el desarrollo continuó por Asia con compañías como Spring Airlines (China), IndiGo y SpiceJet (India), Skymark Airlines (Japón), Tiger Airways (Singapure), Air Asia (Malasia), Bamboo Airways y VietJet Air (Vietnam), por señalar solo algunas.

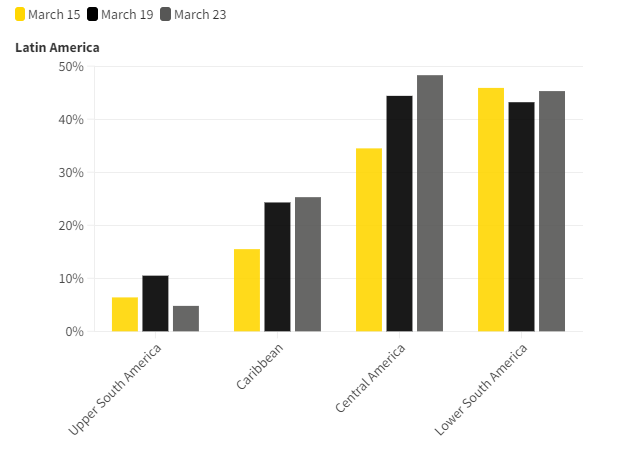

Latinoamérica es un caso especial. GOL, una de las aerolíneas más importantes de la región desde su creación en 2000, hoy está mucho más cerca del modelo legacy que del low cost. Lo mismo que Azul. En cambio, Latam, Avianca y Aeroméxico, por ejemplo, adoptaron muchas de las particularidades de las aerolíneas de bajo costo, por lo que, al final, todas terminan pareciéndose, dando lugar a compañías de modelo híbrido. Sin duda las que mejor llevan el espíritu low cost en la región son las chilenas Sky y JetSmart, las mexicana Volaris y VivaAerobus, la colombiana Wingo y la nueva Arajet de Santo Domingo.

También las argentinas Flybondi y JetSmart, que tienen el mérito de haber entrado (y resistido) en el mercado donde las barreras son las más altas de la región. Pero estas merecen un capítulo aparte.

¿Qué peso tienen las Low Cost en la aviación mundial?

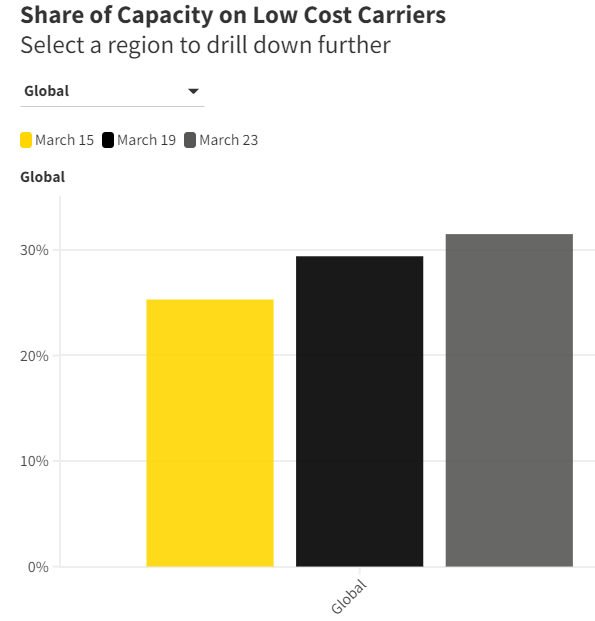

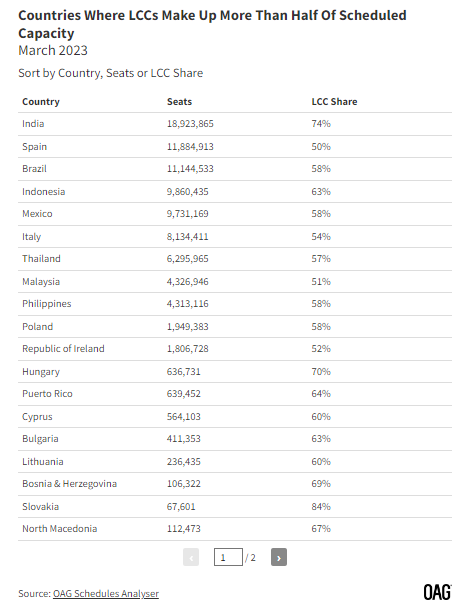

Las aerolíneas de bajo costo, o mejor dicho de tarifas baratas, actualmente representan poco más de un tercio (32% en marzo 2023), según OAG, de los asientos ofrecidos a nivel mundial, cuando en 2019 representaban el 29% y en 2015 el 25%. Según un trabajo del periodista Deirdre Fulton, la incidencia más grande de los LCC está en el Sur de Asia, con el 63% de los asientos ofrecidos, y el sureste asiático con el 52%. En 21 países, la participación de las aerolíneas de bajo costo representa más del 50% de la capacidad total: el mayor de ellos es India, donde la cuota de las LCC alcanza el 74%, y luego siguen España, Polonia, Indonesia Filipinas, México, Brasil, Hungría, Bulgaria, Lituania, Bosnia, Herzegovina, Eslovaquia y Macedonia del Norte impulsadas estos últimos en su mayor parte por el auge de WizzAir que cubre Europa del Este. Los países donde las LCC son dominantes pueden ser relativamente pequeños, en términos de capacidad general, pero colectivamente representan más del 20% de la capacidad global.

En el grupo de países donde las LCC representan entre el 40 y 50% de la oferta, el mayor de ellos es el Reino Unido, donde éstas aportan el 48% de toda la capacidad. En esta lista también están Australia, Turquía, Portugal, Sudáfrica, Rumania, Kuwait, entre otros…

Nadie duda que las aerolíneas low cost van a seguir creciendo. Hay 14 países en los que la incidencia de estas aerolíneas ha crecido un 10% entre marzo de 2019 y el mismo mes de 2023, como por ejemplo Indonesia, Francia, Arabia Saudita y Sudáfrica.

Otro dato en este sentido es la demanda de aviones de estas aerolíneas y la necesidad de, sin abandonar el concepto de familia que ya tienen – Boeing 737 y Airbus A320 – sumar modelos con más asientos. El 20% de los equipos ahora de Ryanair, por ejemplo, corresponde a la flota B737 MAX 8200 configurado con 197 asientos en lugar de 189. Ocho asientos adicionales por avión que multiplicados por los 76.000 vuelos de este verano suma 610 mil asientos más. WizzAir, a su vez, los aviones que actualmente recibe de Airbus son los A321 neo-ACF de 239 asientos, un aumento de 9 asientos en las configuraciones estándar del A321-200. Un aumento de 8 o 9 asientos puede parecer pequeño, pero suman si se considera que cada uno de estos aviones operarán un promedio de 5 vuelos por día.

¿Son hoy todas las low cost iguales?

Para nada. Low cost pasó a ser la definición de un modelo. Inclusive muchas nuevas aerolíneas usan el nombre para generar la idea de que tienen tarifas bajas. En un momento todas las aerolíneas que nacían eran low cost, para llamar la atención del pasajero. Otras, por ejemplo, como Gol, Azul, etc., nacieron LCC low cost, pero hoy – como dijimos – no encajan en el modelo. A su vez, aerolíneas típicamente legacy comenzaron a aplicar características de las low cost, como vender el servicio de a bordo, cobrar por el equipaje, el embarque prioritario, etc. Además, aparecieron las low cost de largo alcance y las auto denominadas Ultra Low Cost. En esencia, todas mantienen en común la búsqueda de la eficiencia y por ende el valor bajo de sus pasajes.

Pero está claro que no son iguales, porque además lo mercados son diferentes. No es para Ryanair lo mismo el mercado europeo, multipaís, que Estados Unidos. O el mercado asiático.

¿Qué rol juegan los nombres?

Aunque muchos suenan raros, lo que buscan es diferenciarse de las aerolíneas tradicionales, presuntuosos, pero identificados con su pertenecía y linaje: British Airways, Air France, American Airlines, Aerolíneas Argentinas, Mexicana de Aviación, Air Canada, Royal Dutch Airlines, etc. Nombres como Gol, Azul, Sky, Easy, Wizz, Wingo, Go, Sun, Tiger, Bambú, Wow, en cambio, transmiten idea de cosa fresca, simple, moderna, joven y fácil de recordar. “Cuando se empezó a hablar aquí de Flybondi sonaba raro, pero el público inmediatamente entendió el concepto – tan simple como un “bondi” que vuela – y rápidamente se acostumbró. ¿Acaso la gente no se acostumbró a Coca Cola, que no era nada?”, recordó Mauricio Sena, CEO de Flybondi.

El difícil y lento aterrizaje de las low cost en la Argentina

La historia de la aviación comercial en la argentina estuvo siempre, para bien o para mal, marcada por Aerolíneas Argentinas, la empresa que en 1950 Juan Domingo Perón creó fusionando las cuatro líneas aéreas que, con muchas limitaciones, por ese entonces ocupaban el incipiente mercado: Alfa, Zonda, FAMA, y Aeroposta.

Desde entonces la posibilidad de sumar una línea aérea al mercado dependió siempre de una ventana liberal en una compacta pared de gobiernos nacionalistas/populistas, ya fueran militares, peronistas o radicales.

La primera ventana fue cuando, viendo el atraso tecnológico y de infraestructura que exhibía Aerolíneas, el gobierno de la Revolución Libertadora que había derrocado a Perón, abrió la ventana para que ingresaran compañías privadas al sector. Allí surgieron Transcontinental (1957-1961), Aerotransportes Litoral Argentina (ALA) y Compañía Argentina de Transportes, Sociedad Anónima Importadora y Exportadora de la Patagonia. Empresas independientes, pero que se complementaban, por lo que en 1967 terminaron por fusionarse y dar origen a Austral Líneas Aéreas (ALA), competidor de mentalidad privada aún en su paso por el Estado, a quien recién Aerolíneas, con la ayuda de los gremios, pudo doblegar en 2020. Para ello debió negociar con el gremio de pilotos (UALA), último baluarte de la resistencia de Austral, para finalmente absorberla.

La otra ventana fue cuando Carlos Menem, peronista de pensamiento ultra liberal, asumió la presidencia de la Nación. Allí se fortaleció una pequeña empresa que había nacido en la provincia de Buenos Aires, LAPA, que cuando la adquirió el empresario Andy Deutsch llegó a tener el 40% del mercado de cabotaje compitiendo contra Aerolíneas y Austral, ambas en manos entonces de los españoles. La estrategia de Deutsch fue traer aviones similares a los de Aerolíneas y ofrecer tarifas un 35% más baratas. Por eso, algunos la consideran la primera low cost argentina.

En ese periodo surgieron también American Falcon, Dinar, Southern Winds y Aerovip, pero desaparecieron entre el 2002 y el 2005 con el retorno del peronismo. El único ingreso fue el de Latam (entonces LAN), invitada por Néstor Kirchner para absorber los empleados que quedaban en el camino y de paso competir con la Aerolíneas Argentinas de los españoles. Latam se fue del país durante la crisis del 2021 y la pandemia, cuando ya la compañía de “bandera” argentina había pasado en 2008 otra vez al Estado, por lo que ya no ya no era necesaria desde el punto de vista del oficialismo.

La última ventana la abrió Mauricio Macri a finales de 2015 y su ministro de Transporte Guillermo Dietrich, con “la revolución de los aviones”, que permitió la llegada por primera vez a la argentina, de tres low cost en forma casi simultánea: Flybondi, JetSmart y Norwegian. Claro que esta última sobrevivió solo algunos meses por lo que terminó vendiéndole sus aviones y transfiriendo su personal y slots en Aeroparque a JetSmart.

Como dice Alejo Marcigliano en su libro, “Argentina es un país aeronáutico”, por su amplia geografía y por la poca eficiencia de los otros medios de transporte: el sistema ferroviario desguazado y el terrestre con las limitaciones de una infraestructura pobre y abandonada.

Por el lado aéreo, tampoco las cosas eran fantásticas: sobreprotección a la aerolínea estatal, gremios combativos y cuasi monopolio en la administración de los aeropuertos, suministro de combustibles y handling.

A eso había que sumarle un sistema anticuado y lento, con un pedido de rutas burocrático y arbitrario, más tarifas reguladas que ahuyentaban cualquier atisbo de competencia.

Eso llevó a que, no por nada, las tres low cost que entraron al país lo hicieron a partir de la ventana política que significó la llegada de Macri (2016-2019). Flybondi se fundó en febrero de 2016 y tuvo su primer vuelo el 16 de enero de 2018; JetSmart Argentina despegó en 2019 y Norwegian inició su operación en octubre de 2018.

Esto convierte, como lo recuerda la empresa en cada uno de sus comunicados, a Flybondi en “la primer low cost argentina”, producto de un grupo de ex ejecutivos de aerolíneas low cost – Michael Cawley, ex Ryanair, y Michael Powell, ex VizzAir – más el fondo Cartesian Capital Group que hacía su primera incursión en el tema. ¿Por qué Argentina y sus barreras?

“Vieron, los fundadores de Flybondi, que había mucha gente que no volaba. ¿Y por qué no volaban? Porque las tarifas eran altas. Es decir, había un mercado, pero había que bajar las tarifas y para ello había que ser eficientes, que fue lo que hicimos. Demostramos que había un mercado en la medida en que no se ahogara al pasajero. Somos transparentes. Hay una tarifa para ir del punto A al punto B. Ahora, si quiere una gaseosa o un café con alfajor es su decisión. Y no te va a costar más que en cualquier quiosco o café de Buenos Aires. Y demostramos que el modelo era exitoso por lo que crecimos nosotros y el mercado, al punto que este año van a estar volando en cabotaje en la Argentina 17 millones de pasajeros, es decir igual que en 2019. Con un dato adicional: todas las empresas crecieron”, resumió Sena.

El desembarque, por errores propios y falta de experiencia en el negocio, pero también por una agresiva campaña en los medios de los gremios aeronáuticos que buscaban asociar “tarifas bajas” con “aerolínea insegura”, hizo el despegue más que difícil. Sin embargo, el público rápidamente aceptó la propuesta, que podría resumirse en “pagar menos y solo por lo que uso”, que llevó a que la compañía se afirmara rápidamente y, pese a la pandemia y las agresiones sindicales, la aerolínea contara hoy con 13 B737-800NG (más seis proyectados), 21 destinos (2 internacionales), una ocupación constante de entre el 92 y el 94% – la más alta de la Argentina-, y una cuota de mercado del 20%.

Su colega, JetSmart Argentina, inició vuelos en el país en 2019 – compró en 2018 a la firma Alas del Sur, que nunca operó, que había obtenido rutas en la primera audiencia pública celebradas en el país, (después de 10 años) – como subsidiaria de JetSmart Chile, fundada en 2016. Ambas empresas son parte de un proyecto del fondo estadounidense Indigo Partners que creó y encabeza William Franke, que busca oportunidades de negocios y que las encontró también en las low cost al punto de contar hoy con 6 aerolíneas: Frontier (USA), WizzAir (Europa del Este), Volaris (México) JetSmart (Chile y Argentina) Cebú Pacific (Filipinas) y recientemente Lynx Air (Canadá).

“Frontier es el único caso de una legacy que transformaron en low cost. Las otras ya existían como tales, por lo que entraron como accionistas, salvo JetSmart y la canadiense Lynx, que son start ups, es decir que arrancaron de cero. Todo este conglomerado de empresas que forman el universo low cost de Indigo aporta mucho valor por el conocimiento que tiene su management y por la economía de escala: compras conjuntas y traspaso de experiencia, lo que agrega mucho valor más allá de las vinculaciones y el financiamiento”, señaló Gonzalo Pérez Corral, CEO de JetSmart Argentina.

Quizás un ejemplo del valor de semejante sinergia es la orden por 430 aviones a Airbus, uno de los más grandes en la historia, emitida en 2017 durante el Aero Show de Dubái. A precios de lista, una inversión de U$S 49.000 millones. Aviones que van siendo distribuidos en las distintas compañías del grupo a medida que salen de fábrica y éstas lo demandan.

¿Por qué Chile y por qué Argentina para JetSmart?

“La decisión de Chile para la matriz de JetSmart fue de Indigo, que consideró que ya había un movimiento más estable allí, en tanto que la extensión con la filial en Argentina, es probable que haya tenido que ver con el momento, pero era lo lógico por ser países hermanos, vecinos, con la misma lengua y oportunidades de mercado. De hecho, siempre hablamos de que este país tiene una tasa muy baja de pasajeros por habitantes y rutas nuevas por explotar”, apuntó Perez Corral.

Es evidente, por los últimos movimientos a Perú y Colombia (donde esperan la autorización para operar como JetSmart Colombia) que el objetivo del Fondo a mediano plazo es convertirse en la low cost número uno de Sudamérica, más ahora tras la alianza estratégica con American Airlines.

Quien no estaría a corto plazo entre los planes de JetSmart, por las dificultades para establecerse en un mercado enorme, con varias compañías muy fuertes y flotas numerosas, es Brasil. Flybondi, en cambio, lo mira con más detenimiento, aunque por ahora se conforma con generar vuelos también desde Argentina.

¿Cuáles son las barreras que hacen difícil el desembarco de una low cost en Argentina?

“Las comparaciones son odiosas. Europa tiene una realidad que no tiene Latinoamérica donde los trámites son lentos y burocráticos. Allí con una sola COA (Certificado de Operador Aéreo) podés operar en todos los países, aunque cada uno tenga su cultura. Aquí hay impedimentos impositivos y regulatorios. Donde las reglamentaciones o regulaciones, en muchos casos, quedaron obsoletas, además de otras que imponen restricciones o controles desde el Estado. Por ejemplo, el último decreto de bandas tarifarias mínimas, que por suerte hasta ahora no se implementó. Un estado intervencionista que te obliga a ir a una audiencia pública – que convocan cuando quieren – para operar una ruta, cuando en Europa o Estados Unidos, por ejemplo, simplemente la pedís y comenzás a operar”.

¿Era Aerolíneas Argentinas y su entorno una barrera para entrar al país?

“Nosotros sabíamos que esa competencia existía, por lo que esta barrera la conocíamos. Sabíamos a donde entrábamos. Intuíamos los riesgos, pero más allá de lo que nos hubiera gustado, lo concreto es que hoy llevamos 4 años y monedas operando y con aciertos y oportunidades logramos crecer. Estamos, más allá de la coyuntura actual, medianamente contentos por lo recorrido y por las perspectivas a futuro que se mantienen”, resumió Perez Corral.

Por supuesto, y en esto coinciden ambas empresas, hay otro tipo de barreras, como los aeropuertos, por ejemplo, que están en mano prácticamente de un mismo cocesionario, que la empresa de handling es un monopolio estatal, lo mismo que la que provee combustible en los aeropuertos. También las tasas internacionales que fija el Estado para volar al exterior, aunque solo se trate de un vuelo entre ciudades vecinas como Mendoza y Santiago de Chile o Salta y Santa Cruz de la Sierra. Provincias que se ven perjudicadas, no por banderas políticas o ideológicas, sino simplemente por la avidez recaudatoria central sin medir las consecuencias.

Un ejemplo fue el intento de poner un vuelo desde Santiago de Chile a Iguazú. La tasa para aterrizar en Puerto Iguazú (Argentina), era de 70 dólares en tanto que para llegar a Foz de Iguazú (Brasil), del otro lado del puente, solo 28,25 dólares. “No lo entendieron y hoy los turistas dejan sus dólares del lado brasileño”, recordó Pérez Corral.

La falta de aeropuertos secundarios, ¿es una barrera?

“Todo lo que tiene que ver con los aeropuertos es una barrera para crecer. En Europa y Estados Unidos hay ciudades muy densamente pobladas que cuentan con dos o más aeropuertos. No es el caso de Argentina, pero tampoco son necesarios aquí los aeropuertos secundarios”. “Lo importante – advierte Sena – no es la tasa que puedan cobrar los aeropuertos sino el grado de saturación que complica o simplifica la operación. Siempre será más económico, para una low cost, aquel que me permita hacer un turn around eficiente, de 25 minutos, por ejemplo, ya que un avión esperando por un lugar en la plataforma o volando en círculo esperando su turno para aterrizar no me permite haces eficientes mis costos”.

Pese a las barreras naturales y artificiales que aún existen, podría decirse que el desarrollo de las low cost en la Argentina fue exitoso teniendo en cuenta que en tan solo cinco años, desde el primer vuelo de Flybondi en enero de 2018, y pese a la pausa obligada por la pandemia, hoy las low cost son los dueños del 35% del tráfico que se mueve dentro del país, sin que ello implique haberle robado pasajeros a Aerolíneas Argentinas sino a un mercado que crece y que hoy iguala los guarismos anteriores a la pandemia.

Lo que trasciende, en base a las estadísticas de la ANAC Argentina, es que las low cost han ido ganando espacio a medida en que fueron aumentando oferta: en agosto de 2018 la participación de mercado de las low cost llegaba al 6%, en 2019 al 20%. Ya para agosto de 2021 la porción de torta llegaba al 35%, dos puntos menos en 2022 y 34% en julio de 2023.

Es decir, un aumento en la participación directamente proporcional a la incorporación de aviones. Teniendo en cuenta que el coeficiente de ocupación de las low cost varía entre el 88 y el 94%, todo hace suponer que de sumar aviones no solo crecería el mercado en general sino también la porción de las low cost. Siempre y cuando no aparezcan nuevas barreras que en la Argentina nunca faltan.

Barreras como, por ejemplo, la que hace unos meses viene asomando producto de la falta de dólares. Carencia que obliga a las empresas a pedir permiso para girar pagos a proveedores del exterior como leassors, fabricantes, seguros, repuestos, permisos de vuelo, capacitación de tripulaciones, etc.

Y si bien nadie confirma haber recibido una indicación expresa de la Secretaría de Comercio, lo cierto es que las autorizaciones para girar pagos en dólares cada vez son más meticulosas, lentas y restrictivas. Algo que puede frenar no la actividad aérea, por ahora, pero si el desarrollo de la misma.

La preocupación está no solo en las aerolíneas locales sino también entre los proveedores externos que empiezan a tener dudas sobre la solvencia argentina.

Es decir, respecto a las barreras, que, si no las hay, las creamos.

excelente nota, que lamentablemente , desnuda una vez mas , la mala política populista de nuestro país, que solo produce atraso , poniendo trabas al desarrollo, ya no solo del transporte aerocomercial, sino del conjunto productivo de una nación muy rica en posibilidades